ペンギン

ペンギン株主優待を楽しみながら株式投資したいけど、株価の値下がりが怖くて投資できないよ…

そんな方におすすめなのがクロス取引です。

本記事では、クロス取引とは何かから具体的な取引方法まで丁寧に解説していきます。初心者の方はぜひ見てください。

クロス取引とは?

クロス取引は、株式を購入するだけでなく同時に売却も行う取引手法です。この組み合わせにより、株主優待を効率的に取得することが可能となります。

クロス取引を使った株主優待取得の基礎

クロス取引を使った株主優待取得にはさまざまなメリットがありますが、一方でコストやリスクも考慮する必要があります。このセクションでは、クロス取引を利用した株主優待取得の基本的な考え方や注意点について解説します。

クロス取引を使った時のコストは?

クロス取引で株主優待を取得した場合、どれくらいコストがかかるのかは頭にいれておきましょう。ここのセッションではクロス取引にかかるコストについて説明します。

クロス取引をするときのコストは下記3点

1.現物株式の買い手数料

2.信用取引の売建手数料

3.貸株料

えっ~と、つまりはそれは、、おいくらぐらいなの?

これだけではだいたいコストがいくらぐらい掛かるか分からないですよね。

特定のシーンをシミュレーションして金額を算出してみたいと思います。

(例) SBI証券で30万円分をクロス取引した時のコスト

下記の1~3の金額を合計した金額がコストになります。

1.現物株式の買い手数料

SBI証券では、国内株式の売買手数料0円 なのでコストは0円です。

2.信用取引の売建手数料

こちらも上記と同様ですね。

SBI証券では、国内株式の売買手数料0円 なのでコストは0円です。

3.貸株料

これに関しては信用売りのポジションを保有していた期間によってコストが変わってきます。

今回は14日間でコストをシミュレーションしてみます。SBI証券の短期貸株料は3.9%の金利なので…

⇒ (30万円 × 0.039% ÷365日 ) × 10日分 = 320.54円

と計算できます。

それじゃあ、このケースだと320円くらいのコストで株主優待がゲットできることになるのか!

だいたいコストの感覚つかめましたでしょうか?

これくらいのコストで、株価変動リスクを考えずに株主優待が貰えるならお得ですよね。

どの銘柄も優待のタダ取りが可能なの?

株主優待を実施している全ての銘柄がクロス取引できるわけではありません。

証券会社によって信用売り(一般信用)できる銘柄が異なります。「SBI証券では信用売りできないけど、GMO証券なら信用売りができる」などが銘柄によってはあるので、たくさんの証券会社を開設しておいた方がクロス取引には有利です。

クロス取引は違法性はないの?

優待目的としたクロス取引には違法性はないです。

大量のクロス取引を一度にしてしまうと株価操作が疑われ不公正取引と見なされる場合がありますが、優待用の100株や200株ぐらいでは不正取引と見なされることはありません。

むしろ各証券会社では「クロス取引で株主優待を取得しよう」みたいな特集コーナーを作って推奨しているくらいなので、全然問題はないです。

クロス取引のデメリットは?

デメリットは下記2点があります。

クロス取引のデメリット

1.資金が拘束されてしまう

2.売買の管理が面倒くさい

1.資金が拘束されてしまう

人気銘柄ではクロス取引を行うために1か月近く前から資金が必要です。これによって、資金効率が低下し、投資の機会損失となる可能性もあります。

クロス取引は「リスク資産を保有せずに優待生活を楽しみたい」という人にオススメな手法ですが、資産運用で資産を増やしていきたい人には不向きな手法です。

2.売買の管理が面倒くさい

クロス取引には在庫の管理や信用売りの返済など、面倒な作業が伴います。これらの作業には時間と手間がかかり、作業ミスが優待の受け取りや手数料の増加などのリスクを引き起こす可能性があります。

この売買管理を面倒くさいと感じない人は、クロス取引が向いていると思います。

クロス取引を使った優待取得を始めよう

最後に、実際にクロス取引を使って株主優待を取得するための準備や手順について詳しく説明します。これらの情報を参考に、あなたの投資戦略にクロス取引を取り入れてみましょう。

クロス取引をするのに必要な準備

クロス取引前にこれだけは準備しよう

✔ 証券口座を開設する

✔ 信用取引口座を開設する

✔ クロス取引に必要な資金を入金する

①証券口座を開設する

ここを見ている人はほとんどの人が証券口座は開いているはずです。まだなら証券口座を作りましょう。1週間もあれば申込から開設までできるはずです。

②信用口座を開設する

証券口座を持っている人でも信用取引口座までは開設していない人は多いと思います。まずは普段お使いの証券口座の信用取引口座を申し込んでみましょう。簡単な審査がありますが、1週間もあれば信用口座を開くことができます。

③クロス取引に必要な資金を入金する

クロス取引をするにあたってだいたい50万円くらいは必要かと思います。

信用取引を始める際には、最初に30万円の保証金が必要とされることが一般的です。さらに、もしお持ちの現物株式を代用として保証金に充てたい場合、その株式の価値は前日の終値のおおよそ80%までしか認められません。ただし、この割合は証券会社や選択する銘柄によって多少の違いがあります。

例として30万円の銘柄をクロス取引するのに必要な資金をシミュレーションしてみましょう。

(例)30万円の銘柄をクロス取引する場合

保証金となるもの:代用有価証券24万円(現物の80%) + 現金6万円

→必要な資金:現物の確保代30万円 + 現金6万円 = 計36万円

上記の計算となり、資金30万円ではクロス取引ができないです。

50万円あれば、多くの銘柄はクロス取引で株主優待を取得できると思います。

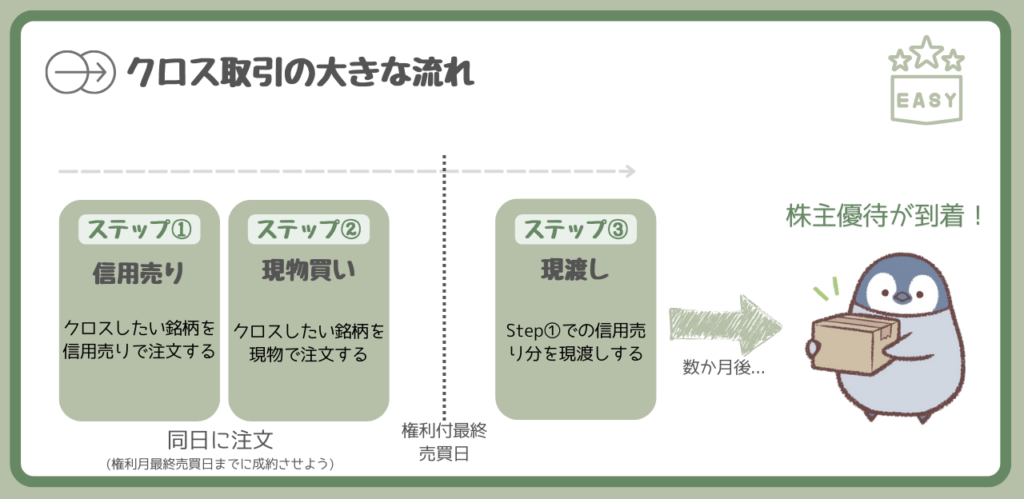

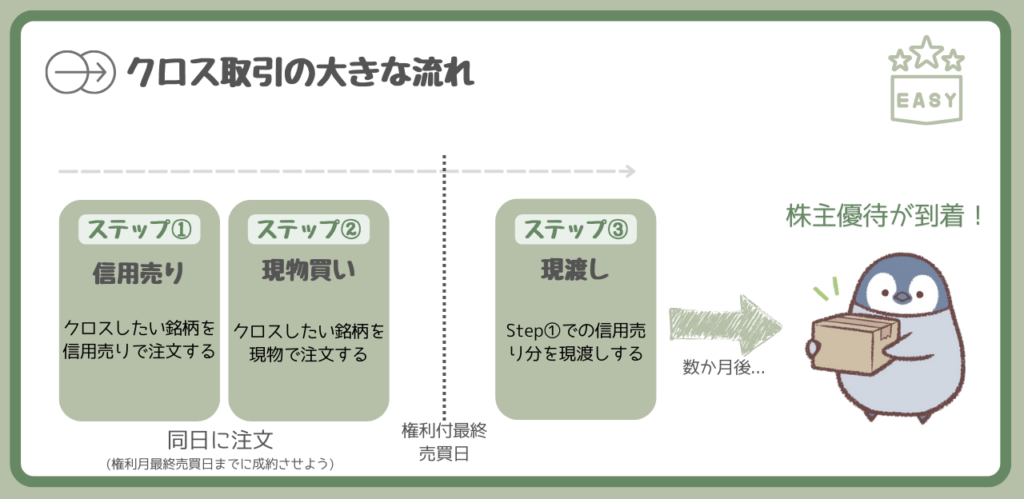

クロス取引の流れ

クロス取引の大きな流れの説明

クロス取引ってめちゃくちゃ難しそうな印象ですが、やってみると簡単です。上記図のように3ステップしかありません。

まずは、権利付最終売買日に「ステップ①:信用売り」と「ステップ②:現物買い」 を同時に行い、権利付最終売買日の営業終了後に現渡しを行います。

ステップ①|信用売り

一般的に空売りと呼ばれてます。保有していない銘柄を証券会社に借りて売る(信用取引)ことになります。

保有していない銘柄を売るのでいつかは売った株を返却しないとダメです。その返却の作業がステップ③で行う「現渡し」になります。

また、権利付最終売買日よりも前に行う必要がありますが、いつ行うかはタイミングが難しいです。

直前すぎると証券会社が保有している株の在庫がなくなり売ることができません。ただ前すぎると、貸株料が高くついてしまいます。

どのくらいの時期に行うかは銘柄にもよるのでなんとも言えませんが、SNSなどでタイミングの情報収集を行うとよいでしょう。

ちょっとした補足ですが…

クロス取引には、「制度信用取引」と「一般信用取引」の2種類の信用売りを使った方法があります。私のブログでは「一般信用取引」を使ったクロス取引で説明しています。

なぜかというと、「制度信用取引」は逆日歩と呼ばれる超想定外のコストがかかってしまう可能性があるからです。逆日歩で数万円以上取られてしまったという話はよく聞く話です。

初心者の人は絶対に「制度信用取引」を使わないでおきましょう。

ステップ②|現物買い

これは一般的な買い注文です。ステップ①と同時に注文します。

ステップ①②で、「信用売りのポジション」「現物買いのポジション」の2つのポジションを保有することになります。この正反対のポジションを保有することにより、株価の変動リスクがなくなります。

ステップ③|現渡し

権利付最終売買日の営業終了後にステップ③現渡しを行います。

「現渡し」は、ステップ①の信用売りしたポジションを、ステップ②で購入した現物で返済することを指します。

ここの作業をすることで、クロス取引が完了します。

各証券会社での手順を解説!

大きな流れを掴んだところで、具体的な手順を説明していきたいと思います。

…とは言っても証券会社ごとで操作画面が異なるので、各証券会社の操作方法を画面キャプチャー付きで説明したいと思います。

各証券会社の手順はこちら

「SBI証券」でのクロス取引

「SMBC日興証券」でのクロス取引

「楽天証券」でのクロス取引

「GMO証券」でのクロス取引

「マネックス証券」でのクロス取引

「auカブコム証券」でのクロス取引

こちらを見ながらぜひチャレンジしてみてください。

以上、ペンギン(@pengin_kabu)でした。